効率的ポートフォリオ報告(2022年8月16日、17日追加)

2022年8月15日時点のインデックス型投資信託を使った効率的ポートフォリオを報告します。7月の物価が公表された結果、インフレーション懸念が若干弱まったことを背景に日米の株価が上昇しいます。ただ、アメリカの中間選挙が実施される11月頃まで経済実態や政府・中央銀行の政策の変化に注意が必要かもしれません。これから数カ月に渡って安定したリターンが期待できる投資信託を見つけるのは難しく、数週間ごとにポートフォリオの見直しが必要になるかもしれません。(17日に日本のバフェット指数を追加しました。)

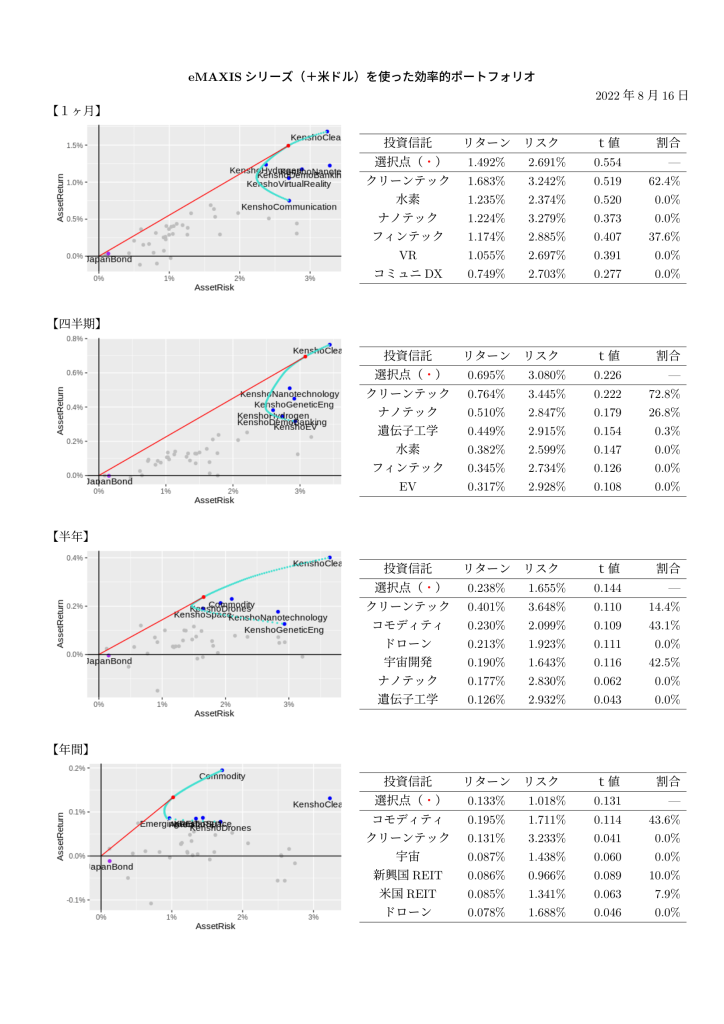

1.eMAXISシリーズを使った効率的ポートフォリオ

直近一ヶ月も三ヶ月もハイテク系インデックスに連動した投資信託(eMAXIS Neoシリーズ)が高いパフォーマンスを示しています。上昇率も直近一ヶ月の方が三ヶ月の倍以上の値を示しています。長期金利の低下傾向を受けて成長のための資金獲得が有利になったハイテク系産業に関心が集まっているようです。特にクリーンテック、ナノテック、水素、フィンテック関連の投資信託が良いパフォーマンスを示しています。

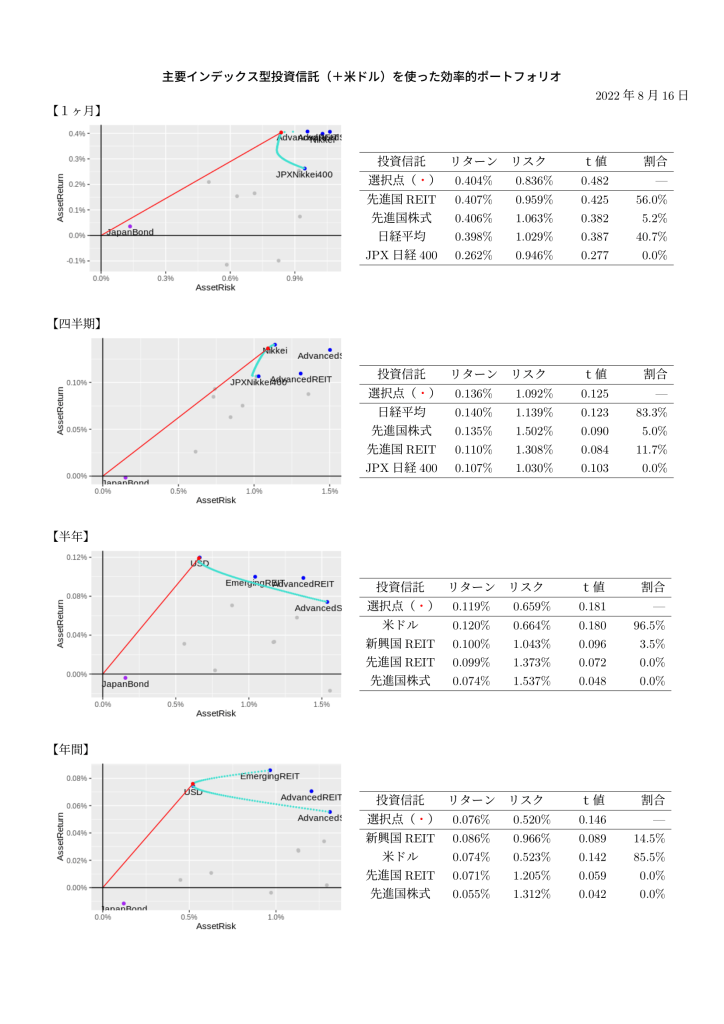

2.主要な投資信託を使った効率的ポートフォリオ

主要な投資信託を使った効率的ポートフォリオも日本と先進国の株式とREITで構成されるようになってきました。一方、米ドルはリターン上位から姿を消しました。直近一・二ヶ月は日本と先進国の株価の上昇が目立っていますが、このまま安定的に上昇が続くかは注意が必要かもしれません。

先進国株式、先進国債券、先進国REIT、新興国株式、新興国債券、新興国REIT、米ドル

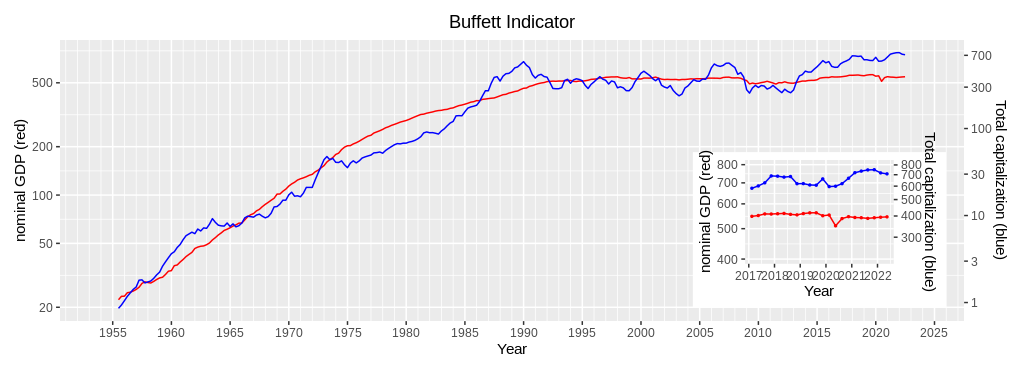

3.日本のバフェット指数(8月17日追加)

先日、日本の2022年第2四半期のGDPの数値が公表されました。アメリカとは異なり実質GDPも名目GDPも3四半期連続で上昇しました。2012年末に行われた衆議員選挙で政権交代が起きアベノミクスが始まって東京証券取引所の時価総額合計は大きく上昇しました。Buffett Indicator(バフェット指数)に関連させると、アベノミクス開始時点では東証時価総額合計は名目GDPが示唆するレベルを若干下回っていたものが、直近では大きく名目GDPが示唆するレベルを上回るレベルまで来ました。しかし、2022年に入ると東証時価総額合計は低下しており、名目GDPが示唆する時価総額合計に少し接近してきています。2021年の東証時価総額合計は名目GDPが示唆するレベルの190%に達しており、株価バブルの気配がします。近い将来、東証時価総額合計が名目レベルが示唆するレベルに戻るとすれば現在のレベルの半分近くまで低下することになります(日経平均に換算すると15,000円レベル)。アメリカ株と同様に今後の株価水準の動向に注意が必要かもしれません。

| 年 | 四半期 | 日本の名目GDP (赤線、左目盛り) | 東証時価総額合計 四半期平均(青線、右目盛り) | 東証時価総額合計 期待値(赤線、右目盛り) | 東証時価総額合計 四半期合計÷期待値 |

| 2021年 | 第1四半期 | 542.9 | 719.6 | 392.1 | 1.835 |

| 第2四半期 | 541.9 | 735.5 | 390.9 | 1.882 | |

| 第3四半期 | 539.3 | 747.4 | 387.4 | 1.929 | |

| 第4四半期 | 541.9 | 749.5 | 390.8 | 1.918 | |

| 2022年 | 第1四半期 | 543.9 | 717.8 | 393.4 | 1.827 |

| 第2四半期 | 545.4 | 708.5 | 395.5 | 1.792 |

このサイトのコンテンツは過去の実績をもとにした個人的な分析・意見であり、将来の成果等を保証するものではありません。資産運用は自己責任でお願いします。

本年三月からメールマガジンの自動配信を始めました。ご希望される方は「サイト情報」ページの「メルマガ配信(Subscription)」ページからメールアドレスを登録してください。登録いただいたメールアドレスはメルマガ配信以外には利用しません。